Der folgende Artikel wurde von Tobias geschrieben, der den Blog Finanzfisch betreibt. Tobias bloggt seit er ins Berufsleben eingestiegen ist. Er entschied sich früh seine ersten Gehälter sinnvoll zu investieren. In seinem Blog nimmt er dich mit auf seine Reise in die Welt der Finanzen und verfasst monatlich Berichte zu seinen Sparquoten und P2P-Investments. Wir danken Tobias für seinen Beitrag und freuen uns über eine Einführung in die Psychologie der Börse:

Als Leser oder Leserin auf diesem Blog hast du sicherlich schon das Eine oder Andere zum Thema Aktien aufgeschnappt. Du hast bereits gelesen, dass Aktien mitunter heftigen Kursschwankungen unterliegen können.

Jedoch ist es gerade am Anfang schwierig, dieses theoretische Wissen auch in der Praxis so gelassen zu akzeptieren und seinen Aktien bei der Talfahrt einfach zuzuschauen.

In diesem Artikel möchte ich dir daher einen Einblick in eine meiner Investitionen geben und meine subjektive Wahrnehmung zu der Kursentwicklung dieser Aktie mit dir teilen.

Der Anfang

Wir schreiben das Jahr 2016. Ich habe gerade angefangen, in die ersten Einzelaktien zu investieren. Parallel hatte ich aber auch schon einige kleine ETF-Sparpläne laufen. Bisher hatte ich nur ein paar „große“ Aktien im Depot: Apple, Facebook, Amazon.

Da hörte ich von den Betrugsvorwürfen des „Research“-Hauses Zatarra gegen den deutschen Zahlungsdienstleister WireCard. Diese Vorwürfe schickten den Kurs der Aktie innerhalb von zwei Wochen um über 30% in den Keller. Von etwa 47€ Anfang Februar auf 32€ am 13.02.2016. Der Kurs des Unternehmens wurde zum Spielball der Medien. Und diese spielten verrückt: Täglich erschienen mehrmals neue Artikel und da war wirklich alles dabei:

- Vorwürfe begründet! Jetzt verkaufen!!! Aktie bald wertlos!

- CEO kauft nach! Gutes Zeichen! Jetzt einsteigen!

- Wer oder was ist eigentlich Zatarra?

In dieser Zeit bildete ich mir im jugendlichen Leichtsinn ein, ich könne die Situation gut einschätzen und so habe ich am 22.02. eine erste Position in Höhe von 28 Anteilen zu je 36,5989€ gekauft. Zu dieser Zeit hatte sich der Kurs also schon gut erholt und ich dachte: Der Horror ist vorbei. Ab jetzt geht es nur noch aufwärts!

Es kam, wie es kommen musste

Natürlich war es nicht so. Denn im März gingen die Vorwürfe noch einmal in die nächste Runde und so stand meine Investition schon wenige Tage nach dem Kauf bereits über 10% im Minus. Teilweise lag ich sogar etwa 15% im roten Bereich.

Aus heutiger Sicht ist das natürlich gar nichts. Aber damals als Neuling und unter dem Einfluss der ganzen Medien war das schon ziemlich schwer zu ertragen.

Allerdings habe ich in grenzenloser Überzeugung von der Aktie und/oder von mir selbst, beschlossen, all die Untergangspropheten zu ignorieren und habe am 30.03. bei einem Kurs von 33,339€ noch einmal 30 Anteile nachgelegt.

Und dieses Mal hatte ich Glück: Danach ging es erst mal eine lange Zeit bergauf. Natürlich war WireCard weiterhin erheblichen Schwankungen ausgesetzt, aber die Tendenz war eher positiv und so hatte ich bis etwa Anfang 2018 viel Freude an dieser Aktie.

Des Dramas zweiter Akt

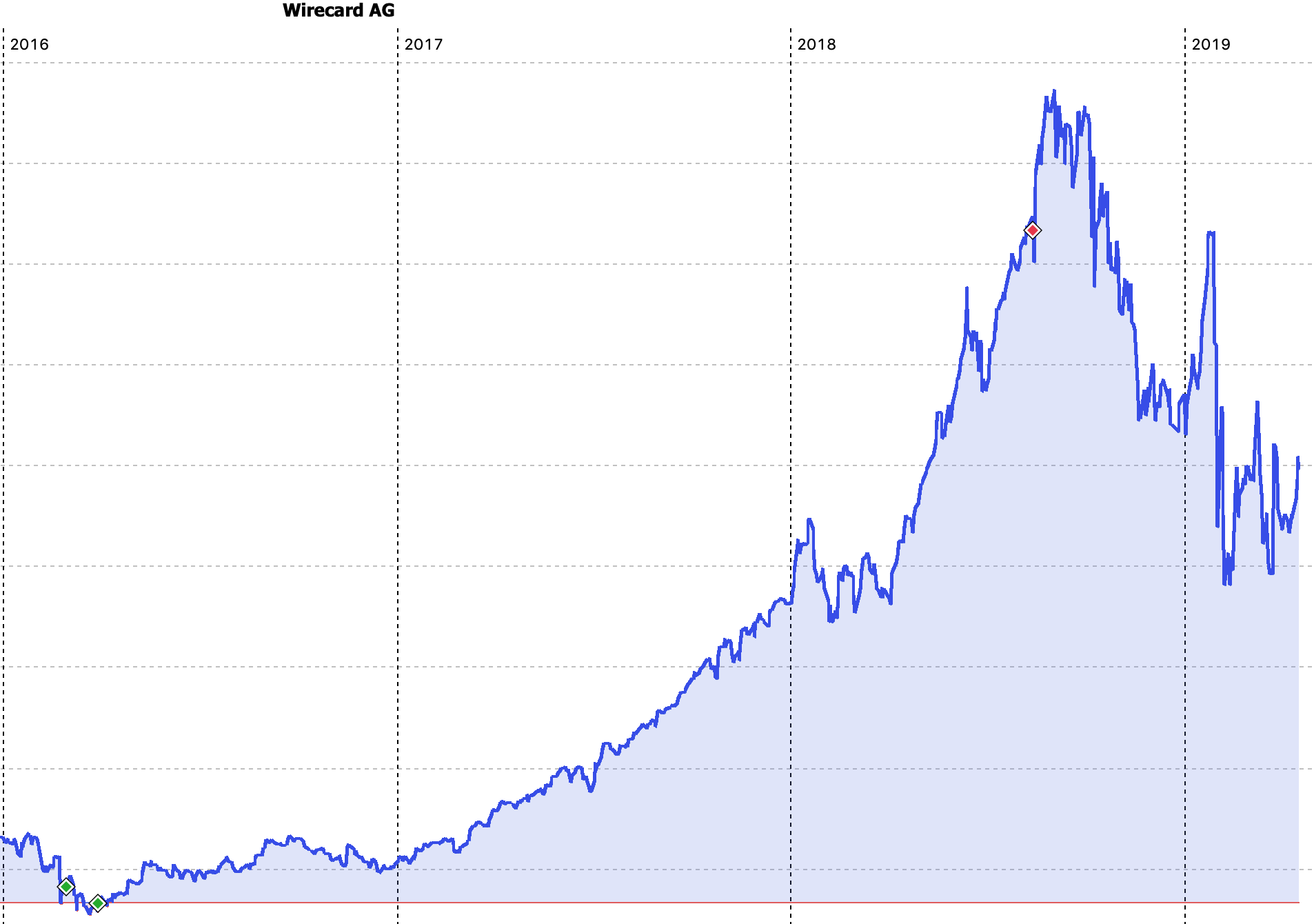

Ein Bild sagt mehr als tausend Worte.

Wie du sehen kannst, gab es Anfang 2018 heftige Auf- und Abwärtsbewegungen die im absoluten Ausschlag deutlich größer waren, als alles, was wir 2016 erlebt hatten. Hinzu kam auch, dass WireCard durch die gute Entwicklung (Anfang 2018 notierte die Aktie um die 95€ herum und damit für mich fast 200% im Plus) zu meiner mit Abstand größten Position im Depot geworden ist.

Dadurch hatten Schwankungen bei WireCard einen enormen Einfluss auf die Entwicklung meines gesamten Depots. Und auch wenn der Kurs in der folgenden Zeit oftmals um 5-10% nachgab, war das mittlerweile alles halb so wild. Hierfür gibt es viele Gründe:

- Da ich 200% im Plus war, konnte ich einen Verlust von 10% gut verkraften.

- Mittlerweile hatte ich mich an die Volatilität dieser Aktie gewöhnt.

- Ich hatte deutlich mehr Aktien im Depot als 2016 und somit ging die WireCard-Achterbahn manchmal fast im Grundrauschen unter.

- Ich hatte ein gewisses Vertrauen in dieses Unternehmen aufgebaut (na, ob das so gut ist?)

Und letztendlich wurde ich für meine Sturheit in 2018 auch gut belohnt. Die Aktie erzielte einen Höchststand nach dem anderen und hatte zeitweise den fünffachen Wert meines Einstandskurses. Aus diesem Grund entschied ich mich auch, im August 2018 einen Teil der Aktien zu verkaufen.

Dies entspricht zwar nicht dem klassischen Buy&Hold-Ansatz, aber ich hatte etwas Bedenken, eine so volatile Aktie als Hauptanteil in meinem Depot zu haben. Alle anderen Positionen wirkten dagegen wie Spielereien. Und so kam es, dass ich am 13.08.2018 25 Anteile zu je 167,75€ verkaufte.

Ein guter Schnitt für mich. Denn damit hatte ich meine Investition plus Steuern und einem netten Gewinn aus diesem Unternehmen herausgezogen und gleichzeitig noch mehr als die Hälfte, nämlich 33 Aktien, im Depot.

Ich habe jetzt also, wenn man die Opportunitätskosten ignoriert, ein „risikofreies“ Investment.

Die Milchmädchen-Rechnung, die gut für die Psyche ist.

Natürlich geht die Rechnung nicht auf. Sollte der Wert der Aktie jetzt auf 0 Fallen, hätte ich immer noch 33 x 167€ verloren, die ich andernfalls besser investieren könnte.

Aber auch, wenn ich das weiß, merke ich doch, dass ich von diesem Investment jetzt eine gesunde emotionale Distanz gewonnen habe.

Letzter Akt

Natürlich habe ich in meinem Blog über den Verkauf berichtet. Damals gab es viel positives und auch negatives Feedback zu dieser Entscheidung. Und schaut man sich den obigen Kursverlauf an, hätte ich mit dem Verkauf noch zwei Wochen warten sollen, um den Gewinn zu maximieren.

Tja, meine Glaskugel war zu dem Zeitpunkt leider gerade zur Reparatur. 😉

Dennoch hat mir der weitere Kursverlauf bisher gezeigt, dass die Entscheidung doch nicht so schlecht war. Denn wieder kamen neue Vorwürfe auf. Lanciert von dem gleichen Journalisten, der auch damals schon gegen WireCard gewettert hatte. Aber diesmal war mir das ziemlich egal – Ich hatte meine Schäfchen ins Trockene gebracht und glaubte ohnehin nicht an die Vorwürfe.

Dass WireCard in Folge fast 50% an Wert verloren hatte, habe ich fast nicht mitbekommen.

Aber WireCard wurde mal wieder zur Marionette der Leerverkäufer. Das ganze wurde übrigens so schlimm, dass die BaFin sogar den Leerverkauf von WireCard-Aktien im Februar 2019 verboten hat. Und dieses Verbot wurde erst Mitte April wieder aufgehoben.

Die Moral von der Geschichte

Lange Rede, kurzer Sinn: Ich möchte dich mit dieser kleinen Geschichte darin bestätigen, dass vergleichsweise kleine Kursschwankungen gerade am Anfang schwer zu ertragen sind. Allerdings sollte dich das nicht davon abhalten, an einer Aktie, von der du überzeugt bist, festzuhalten.

Schaut man heute auf den Kurs der letzten 3,5 Jahre waren die Kursrückschläge, die ich zu meinem Einstiegszeitpunkt erlebt hatte, nur eine Kleinigkeit im Vergleich zu den Schwankungen, die danach folgten.

Mittlerweile ist der Kurs einer einzelnen Aktie für mich sowieso uninteressant geworden. Was zählt, ist die Performanz des gesamten Portfolios.

Darüber hinaus machen wir bei der Betrachtung von Aktienkursen häufig den Fehler, dass wir die nahe Vergangenheit in einer hohen Auflösung (kleines Interval) betrachten und die ferne Vergangenheit mit einer niedrigen Auflösung (großes Interval) sehen.

Dadurch verzerrt sich unsere Wahrnehmung: Die gegenwärtigen Schwankungen erscheinen meist schlimmer als die der Vergangenheit, auch wenn die Realität oft anders aussieht.

In diesem Sinne:

- Kaufe, was du verstehst,

- kaufe, wovon du überzeugt bist,

- ignoriere den Medienrummel und

- überstehe die Anfangsphase – danach wird es einfacher. 🙂

Viel Erfolg bei deinen Investitionen,

Tobias, der Finanzfisch